每期目錄

「深港通」已獲大陸國務院批准,最快於年底實施。一旦深圳(深)、香港(港)、上海(滬)三地股市完成互聯互通,將對台股產生資金排擠效應;台股必須加速稅制改革及研擬「台滬港通」的可行性因應。

市場冀望已久的「深港通」已獲國務院批准,這是繼2014年11月「滬港通」開通後,大陸進一步對國際投資人開放規模逾6.5兆美元的股票市場。若年底啟動,則深圳(深)、香港(港)、上海(滬)三地股市即可完成互聯互通,帶來一波利多。所謂「深港通」就是陸股深圳市場與港股互通,即兩地投資人可透過券商,買到在對方股市掛牌之特定股票,包括:1.深股通:市值60億人民幣以上深股及當地上市的A+H股;2.港股通:包括恒生大型股、中型股、市值50億港元以上小型股指數成分股及A+H股。但對台股而言,無「九二共識」,沒有「滬台通」、「深台通」,台股不通,只能獨憔悴。

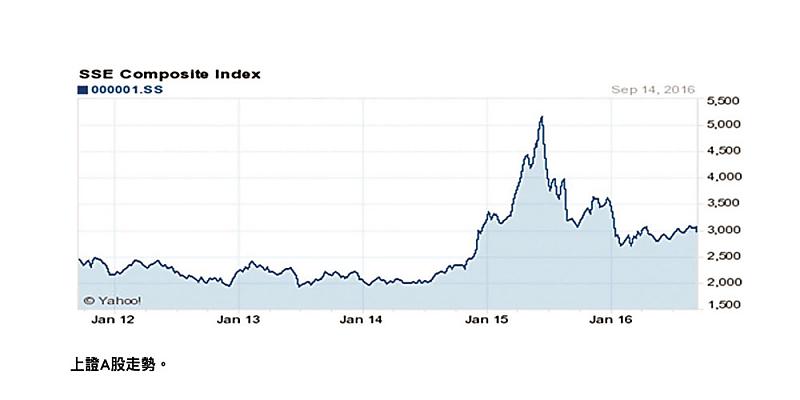

上證A股的美麗與哀愁

大陸A股在金融海嘯後長期低迷不振,而為振興股市,除了不斷放寬外資QFII額度外,2014年李克強總理在「博鰲論壇」提出,規劃推動「滬港股票市場交易互聯互通機制」(簡稱滬港通),並於同年11月17日正式啟動,市場對A股市場寄予厚望。而IPO重啟與註冊制改革加速也讓市場產生政策做多的聯想。除此,人行在該年11月意外調降利率,自此進入了貨幣寬鬆時代,也驅動了新一批的資金進入大陸股市。在政策做多下,大陸股市啟動了新一波的牛市行情。

再者是,人民幣自去年8月11日重貶後,引發全球股、匯市劇烈震盪;11月納入SDR(特別提款權)後也不升反貶;以致年底至今年初續創新低。加上大陸銀行部門壞帳粗估達8兆人民幣。又今年第1季GDP成長率僅為6.7%,低於去年第4季的6.8%,創2009年全球金融風暴以來季度最低速。第二季經濟表現則維持與第一季同,經濟下行疑慮未減,以致A股難有起色(見圖)。

A股可望納入MSCI

A股若能納入MSCI新興市場指數,則可望吸引全球資金,並有助於推進人民幣國際化。惟自2014年起三度叩關失敗,看似跌破不少專家眼鏡,其實結果早有脈絡可循。包括政府過度干預、人民幣走貶、大陸經濟成長下行疑慮、市場及企業壞帳升高等因素使然。進一步言,對於A股掛鉤的金融商品在海外上市之預先審批權;大陸規定外國投資者在推出A股對沖產品前,必須事先獲得上海證券交易所和深圳證券交易所認可;外資認為這是一種反競爭措施,應速取消。但卻沒有進展而一直為外資所詬病。

此外,大陸對於QFII(合格的境外機構投資者)每月匯出資金總規模規定不得超過上一年度境內資產20%的限制,對外資進出A股市場是一大障礙。準此以觀,大陸能否解除相關制度並與國際標準接軌,將是明年A股納入MSCI指數的關鍵。另據IMF估計,大陸企業不良貸款和關注類貸款占總借貸14%,意涵大陸上市公司內部存在很多壞帳,徒增投資風險。其他如股災期間所施行的停牌、復牌規定及年初的股市熔斷機制也為外資留下陰影。

坦然言,A股已沉寂一段時日不見起色,以A股總市值接近49兆人民幣,流通市場近36兆人民幣而言,被納入MSCI新興市場指數約可增加990至1,100 億資金,應有錦上添花之效。在人民幣入籃、市場化改革及未來「深港通」啟動後,再連結「滬港通」所形成的廣大市場,A 股被納入 MSCI 應是遲早的事,也可望帶來一波新行情。

台股若不通恐遭邊緣化

台股成交量自2009年即出現明顯的下降趨勢,在2012年恢復證所稅後更是急轉直下,許多每季成交金額達5億以上的大戶及1至5億的中實戶人數也漸漸流失。復以滬港通後,資金排擠效應益形嚴重;金管會雖提出振興股市四箭,成效卻相當有限。證所稅紛擾三年,去年11月終於在立法院三讀下通過廢除。證券交易所得將停止課徵所得稅,證券交易損失也不得自所得額中減除,同時刪除大戶條款,相關法規於今年元旦實施。但台灣金融帳已連結23季淨流出,累計外流資金突破8兆台幣,將近台灣GDP的一半;台灣民眾及保險公司錢進海外日趨熱絡,投資國外債權證券有增無減。以致於台股成交值及上市家數呈現雙急凍。據統計,今年前8月上市股票日均值掉至僅717億餘元台幣,刷新近20年新低紀錄;全年上市家數(IPO)恐只剩18家,改寫近11年來新低。

深港通或許在短期內對台股影響不大,但長期而言,兩岸資本市場關聯性愈來愈高。顯然易見的是,明年A股納入MSCI新興市場指數的機率升高,在滬港通及深港通加持大,更應注意其資金的磁吸效應。有鑑於此,筆者建議,除了稅制改革外,在「九二共識」的前提下,應速研擬「台滬港通」的可行性;否則,成交量恐將面臨竭澤而漁、甚至邊緣化的命運。

(作者係淡江大學財金系教授兼兩岸金融研究中心副主任)